今回は、出光興産株式会社を取り上げた。同社は、2015年に昭和シェル石油株式会社との経営統合で基本合意するも出光興産?の大株主である創業家の反対に遭い、計画は膠着(こうちゃく)した状態が続いていた。現在、出光昭介名誉会長と次男正道氏がなお反対する一方、長男正和氏は賛成に転じた。体質・社風の違いが統合反対の理由の一つと言われているが、それは、経営状況の違いとなって財務指標に表れるのであろうか。

?企業診断 総覧 出光興産&昭和シェル石油

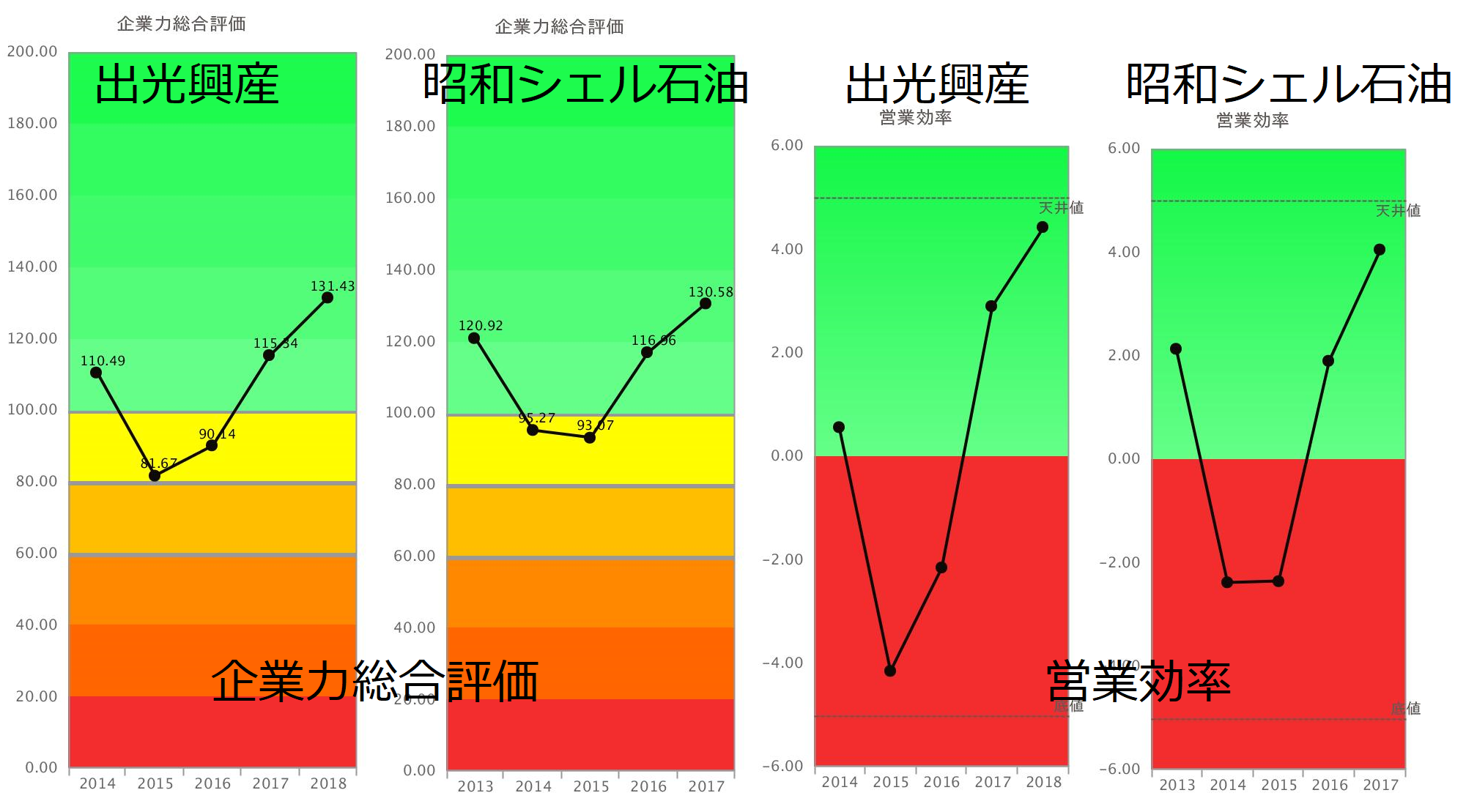

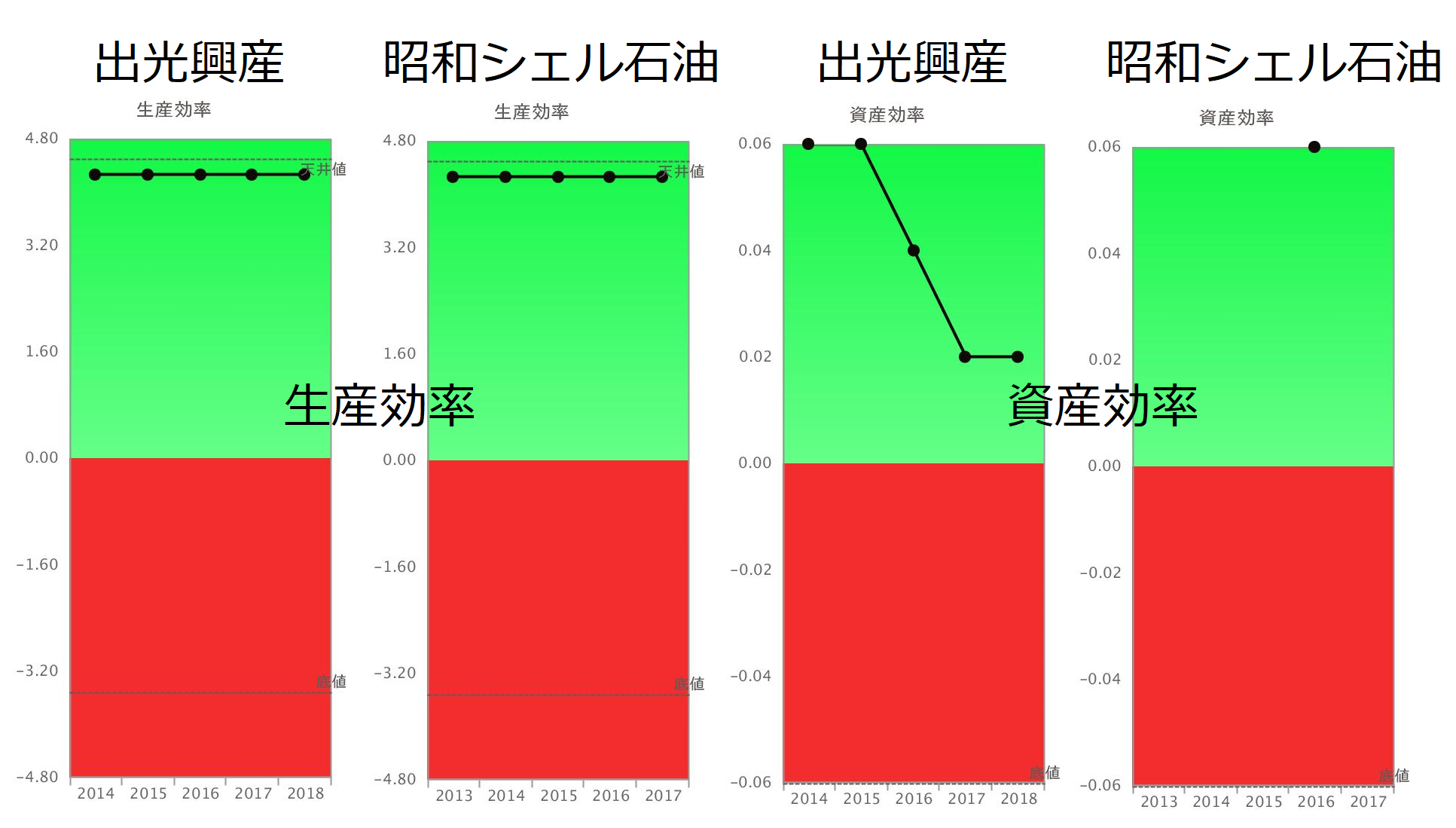

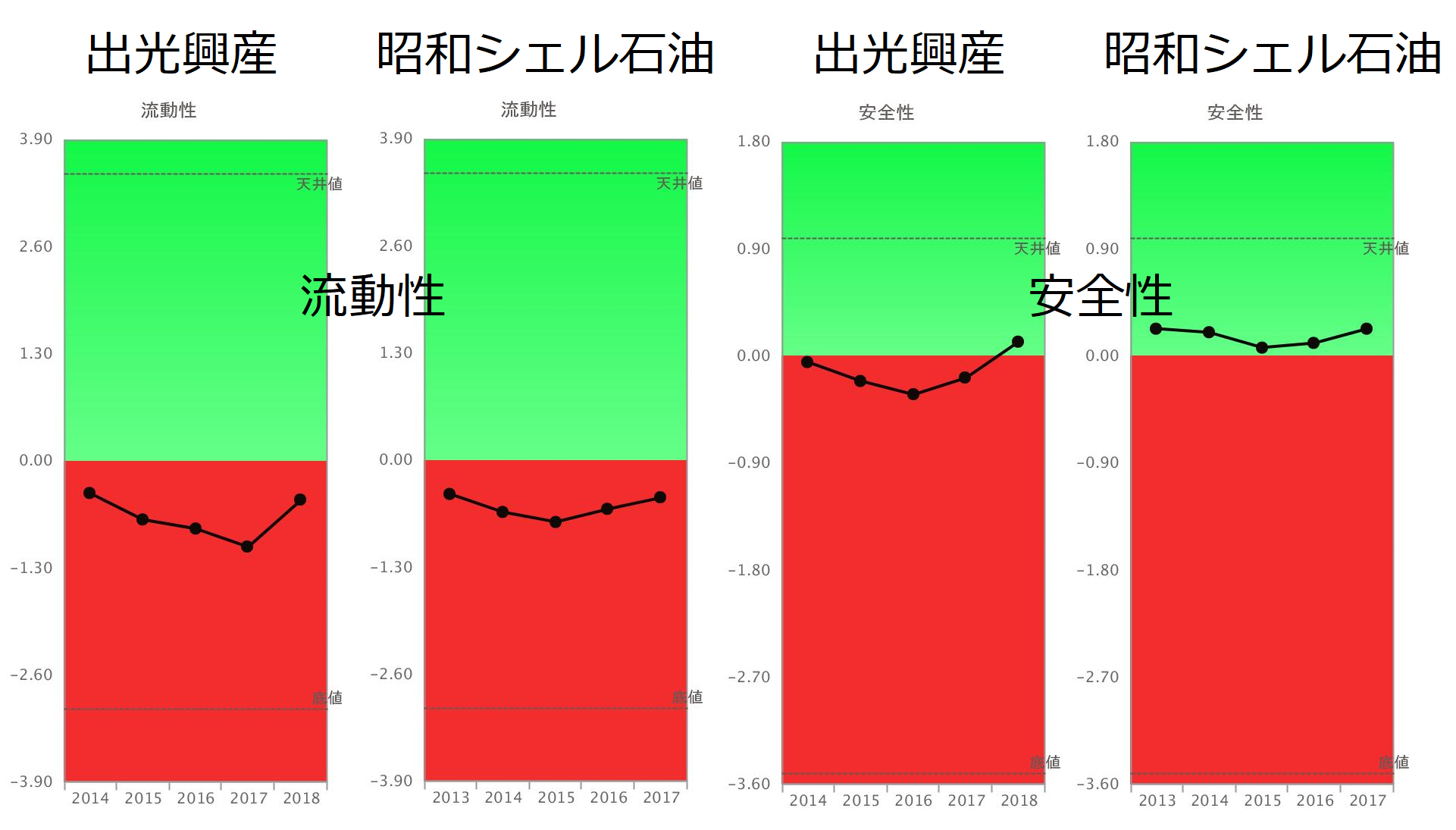

出光興産?は、2014~2018年3月期まで、昭和シェル石油?は2013~2017年12月期までのそれぞれ5年を分析してみた。

予想を裏切る2社双子のような企業力総合評価と各親指標である。ここに示す以外に、コスモエネルギーホールディングス?も分析してみたが、どれがどの会社か分からないほど各社似通っている。「体質・社風の違い」は、こだわりであって、ビジネスの世界では激しい競争にかき消されてしまう。

流動性(短期資金繰り)・安全性(長期資金繰り)の2親指標は、長い業歴にもかかわらず赤信号領域であったり、ギリギリ青信号領域であったりと良くない。この財務体質を示す2親指標は長期にわたって作り上げられるため、以前から両社はそれほど良い経営成績ではなかったことを示す。出光興産?の方が、若干評価が低い。

戦略の相似形 出光興産&昭和シェル石油

業者内で他社の戦略を真似るケースはこのような結果になる。2000年頃の富士通と日本電気、ゼンショーを真似た2008年以降の吉野家ホールディングスなど、多数の事例が存在する。

2017年4月には最大手のJXホールディングスと東燃ゼネラル石油が統合するなど、経営統合がこの業界の流行りの戦略である。

谷を刻んだ2015年に経営統合の話が持ち上がり、両社、直近期では持ち直している。危機感も緩みご破算になる可能性も否定できない。

統合の是非を定量評価 出光興産&昭和シェル石油

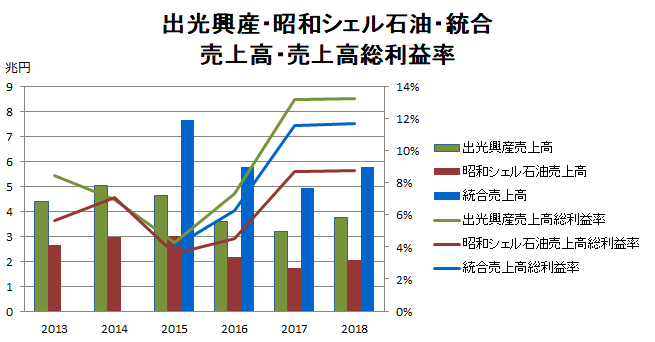

両社の売上高・売上高総利益率、及び2015年統合していたと仮定した場合の売上高・売上高総利益率をグラフにした。統合による過剰設備の廃却などは考慮していない。また昭和シェルの2018年は2017年12月期を意味し、1年のずれがある。

2社とも、減収(2015年→2017年)になると売上高総利益率は悪化するが、減収の翌(2016年)、反転して改善する。増収に転ずると(2018年)売上高総利益率は踊り場になる。

少し面白い。僅か5年を分析しただけで抽出されたこの傾向が長く繰り返されていたとしたら?

グラフからは、出光興産?は経営統合により、利益率の低い昭和シェル石油?に引き摺られる結果となり、反対する気持ちも分からないではない。

それにしても売上高総利益率が低い業界である。卸売業でも20%程度はあることを考えれば、大型の製造設備を抱え、厳しい状況であることが分かる。このような低い利益率では、投資マインドも萎え、悪循環に陥るのではないか。

真因の追求 出光興産&昭和シェル石油

いつから、なぜこうなったのか。売上高総利益率を改善できない理由は何なのかを調べる必要がある。経営統合をして製造設備の合理化がクローズアップされているが、それのみで克服できるレベルであろうか。実際、売上高が10兆3010億円の業界トップのJXホールディングス?の売上高総利益率は12%であり、出光興産?より低く、規模を大きくしたら合理化されて競争力が上がるとは読めない。

まとめ

経営統合やM&Aは、設備投資廃却などが進み、理論的に考えれば、合理的選択に思える。しかし、企業を沢山分析していると、華々しいM&Aは置いておいて、自社でマネジメント能力を高めて企業力を徹底的に上げる方が先ではないかと思われる事例が多く存在する。

このサイトをご覧になられ、財務分析やそれを超えて経営診断スキルアップをご検討の方は「ビジネス即戦力の財務分析講座(初級・中級・上級)」「M&A戦略立案のための財務分析講座」をご受講下さい。ご案内はここをクリックして下さい。

SPLENDID21NEWS第152号【2018年7月15日発行】をA3用紙でご覧になりたい方は下記をクリックしてください。